बाँड्स आणि इतर कर्ज साधने ही जोखीम-प्रतिरोधक गुंतवणूकदारांची निवडलेली गुंतवणूक मानली जातात. तथापि, कर्ज साधनांशी संबंधित जोखीम आहेत. व्याजदरातील चढ-उतार व्याज मिळवणाऱ्या सर्व गुंतवणूक उत्पादनांवर परिणाम करतात, परंतु कर्ज गुंतवणुकी प्रामुख्याने संबंधित असतात. व्याजदरातील बदल रोख्यांच्या बाजार मूल्यावर परिणाम करतात, गुंतवणूकदारांना इतर विविध जोखमींना तोंड देतात.

व्याजदरातील जोखीम, त्याचा कर्ज साधनांवर कसा परिणाम होतो आणि व्याजदरातील बदलांना तुमच्या गुंतवणुकीवर परिणाम होण्यापासून कोणते उपाय प्रतिबंधित करतात ते पाहू या.

व्याजदर जोखीम म्हणजे काय?

व्याजदर उत्पन्न दर किंवा बाँडच्या कूपन दरांवर परिणाम करतात. म्हणून, व्याजदरातील बदलांमुळे रोखे किंवा इतर कोणत्याही कर्ज साधनांच्या मूल्य घसरण्याच्या संभाव्यतेला व्याजदर जोखीम म्हणतात.

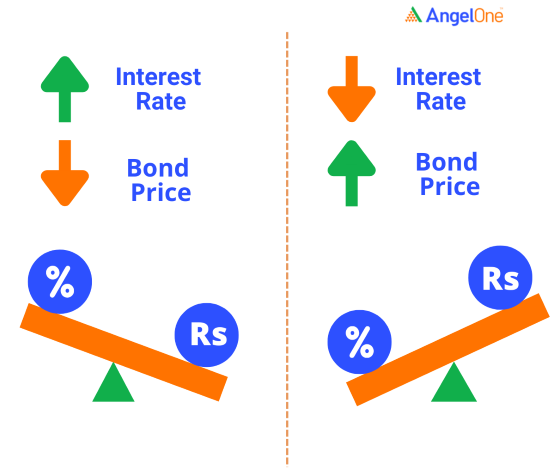

व्याजदर आणि रोख्यांच्या किमती यांचा परस्पर संबंध असतो. जसजसे व्याजदर वाढतात तसतसे बाँडचे बाजार मूल्य घसरते आणि त्याउलट. वाढत्या व्याजदराशी निगडीत अंतर्भूत जोखीम पाहू.

समजा तुम्ही 5% च्या कूपन/व्याज दरासह 10 वर्षांचा बॉण्ड खरेदी केला आहे. तथापि, व्याजदरात वाढ झाल्यामुळे, नवीन रोखे 7% उत्पन्न देतात, ज्यामुळे संधी खर्च निर्माण होतो. शिवाय, तुम्ही उच्च उत्पन्न दर प्रदान करणाऱ्या नवीन सिक्युरिटीजमध्ये गुंतवणूक करण्याचा निर्णय घेतल्यास, तुम्हाला पुनर्गुंतवणुकीच्या जोखमीचा सामना करावा लागू शकतो कारण उच्च उत्पन्न दरांसह नवीन साधनांमुळे त्याच जोखमीवर कमी उत्पन्न देणाऱ्या जुन्या रोख्यांची गरज कमी होते. अशाप्रकारे, मागणीतील घट कमी उत्पन्नासह पूर्वीच्या रोख्यांच्या किमतीत घट करते.

तुम्ही व्याजदर जोखीम कसे व्यवस्थापित करू शकता?

तुम्ही व्याजदर जोखीम दूर करू शकत नाही. तथापि, एखादी व्यक्ती ते यासारख्या पर्यायांसह व्यवस्थापित करू शकते,

- अल्प मुदतीची कर्ज साधने: कालावधी हे व्याजदरातील बदलांसाठी बाँड्सच्या संवेदनशीलतेचे मोजमाप आहे - बाँडचा कालावधी जितका जास्त असेल तितके ते व्याजदरातील चढउतारांना अधिक संवेदनशील असतात. कमी मुदतीची मुदत असलेली कर्ज साधने व्याजदराच्या जोखमींना कमी पडतात. अल्प-मुदतीच्या कर्ज साधनांमध्ये गुंतवणूक केल्यास व्याजदर जोखीम टाळण्यास मदत होऊ शकते.

- फ्लोटिंग रेट बॉण्ड्स: नावाप्रमाणेच, फ्लोटिंग-रेट बॉन्ड्स संपूर्ण कार्यकाळात परिवर्तनशील व्याज दर देतात, बहुतेक बाजारातील चढउतारांशी जोडलेले असतात. अशा प्रकारे, जेव्हा व्याजदरात वाढ होते, तेव्हा रिटर्नच्या दरात वाढ होते. तथापि, या बाँड्सची नकारात्मक बाजू म्हणजे जेव्हा व्याजदर कमी होतो तेव्हा त्यासोबत रिटर्नच्या दरात घट होते.

- विविधीकरण: विविधीकरण ही कोणत्याही गुंतवणुकीतील जोखीम कमी करण्याची गुरुकिल्ली आहे. डेट सिक्युरिटीजमध्ये गुंतवणूक करताना, कॉर्पोरेट बाँड्ससारख्या उच्च-उत्पन्न देणार्या बाँडमध्ये गुंतवणूक करून पोर्टफोलिओमध्ये विविधता आणता येते, परंतु ते उच्च क्रेडिट जोखीमसह येतात.

- आयआरएफ द्वारे हेजिंग: जर तुम्ही जी-सेक धारण करत असाल आणि व्याजदरात वाढ किंवा बाँडच्या किमतीत घट होण्याची अपेक्षा करत असाल, तर तुम्ही व्याजदराच्या जोखमीमुळे होणारे नुकसान टाळण्यासाठी उलट स्थिती घेऊन हेज करू शकता.

- मॅच्युरिटी होईपर्यंत बाँड धारण करणे: मॅच्युरिटीपर्यंत बाँड धारण केल्यावर, मॅच्युरिटीवर मूळ परतफेडीसह एकूण रिटर्न सकारात्मक असेल. बाजारातील मंदीच्या काळात तुम्ही घाबरून रोखे विकण्याचे टाळल्यास, तुम्ही तुमच्या गुंतवणुकीवरील व्याजदराचा प्रभाव कमी करू शकता.

व्याजदर जोखीम कर्ज निधीवर बाँडइतकाच प्रभावित करते. जेव्हा व्याजदर वाढतात तेव्हा फंडाच्या विद्यमान रोख्यांच्या किमतीचे मूल्य घसरते, ज्यामुळे फंडाच्या एकूण कामगिरीवर परिणाम होतो. एक गुंतवणूकदार म्हणून, तुम्हाला कर्ज साधनांशी संबंधित इतर जोखमींची जाणीव असणे आवश्यक आहे आणि गुंतवणुकीचा कालावधी, जोखीम घेण्याची क्षमता, रिटर्नचा दर आणि इतर घटक लक्षात घेऊन गुंतवणुकीचे साधक आणि बाधक विचार करून माहितीपूर्ण निर्णय घेणे आवश्यक आहे.

अस्वीकरण: हा ब्लॉग केवळ शैक्षणिक हेतूंसाठी आहे.