బాండ్లు, ఇతర డెట్ సాధనాలను రిస్క్ లేని ఇన్వెస్టర్లు ఎంచుకున్న పెట్టుబడులుగా పరిగణిస్తారు. అయితే డెట్ ఇన్ స్ట్రుమెంట్స్ తో రిస్క్ లు ఉంటాయి. వడ్డీ రేటు హెచ్చుతగ్గులు వడ్డీని ఆర్జించే అన్ని పెట్టుబడి ఉత్పత్తులను ప్రభావితం చేస్తాయి, కానీ రుణ పెట్టుబడులు ప్రధానంగా ఆందోళన కలిగిస్తాయి. వడ్డీ రేట్లలో మార్పు బాండ్ల మార్కెట్ విలువను ప్రభావితం చేస్తుంది, పెట్టుబడిదారులను అనేక ఇతర ప్రమాదాలకు గురిచేస్తుంది.

వడ్డీ రేటు రిస్క్, ఇది రుణ సాధనాలను ఎలా ప్రభావితం చేస్తుంది మరియు వడ్డీ రేటు మార్పులు మీ పెట్టుబడులను ప్రభావితం చేయకుండా నిరోధించే చర్యలు ఏమిటో చూద్దాం.

వడ్డీ రేటు రిస్క్ అంటే ఏమిటి?

వడ్డీ రేట్లు బాండ్ యొక్క ఈల్డ్ రేట్లు లేదా కూపన్ రేట్లను ప్రభావితం చేస్తాయి. అందువల్ల, వడ్డీ రేట్లలో మార్పుల కారణంగా బాండ్లు లేదా మరే ఇతర రుణ సాధనాల విలువ తరుగుదల సంభావ్యతను వడ్డీ రేటు రిస్క్ అంటారు.

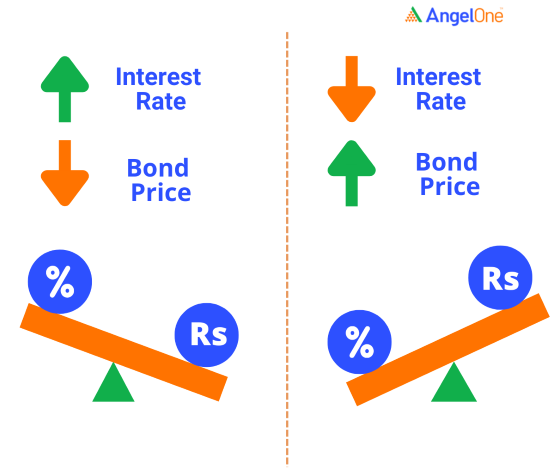

వడ్డీ రేట్లకు, బాండ్ల ధరలకు విలోమ సంబంధం ఉంది. వడ్డీ రేట్లు పెరిగే కొద్దీ బాండ్ల మార్కెట్ విలువ పడిపోతుంది. వడ్డీ రేట్ల పెరుగుదలతో ముడిపడి ఉన్న అంతర్లీన నష్టాలను పరిశీలిద్దాం.

మీరు 5% కూపన్ / వడ్డీ రేటుతో 10 సంవత్సరాల బాండ్ కొనుగోలు చేశారనుకుందాం. అయితే, వడ్డీ రేట్ల పెరుగుదల కారణంగా, కొత్త బాండ్లు 7% రాబడిని అందిస్తాయి, ఇది అవకాశాల వ్యయాలను సృష్టిస్తుంది. ఇంకా, మీరు అధిక రాబడి రేట్లను అందించే కొత్త సెక్యూరిటీలలో పెట్టుబడి పెట్టాలని నిర్ణయించుకుంటే, అధిక దిగుబడి రేట్లు ఉన్న కొత్త సాధనాలు అదే రిస్క్ వద్ద తక్కువ రాబడిని చెల్లించే పాత బాండ్లపై ఆకలిని తగ్గిస్తాయి కాబట్టి మీరు రీఇన్వెస్ట్మెంట్ రిస్క్ను ఎదుర్కోవచ్చు. అందువల్ల, డిమాండ్ తగ్గడం వల్ల తక్కువ రాబడులతో మునుపటి బాండ్ల ధర తగ్గుతుంది.

వడ్డీ రేటు రిస్క్ ని మీరు ఏవిధంగా నిర్వహించగలరు?

మీరు వడ్డీ రేటు రిస్క్ ను తొలగించలేరు. అయితే, వంటి ఎంపికలతో దీనిని నిర్వహించవచ్చు,

-

స్వల్పకాలిక రుణ సాధనాలు:

కాలపరిమితి అనేది వడ్డీ రేట్ల మార్పులకు బాండ్ల సున్నితత్వానికి కొలమానం-బాండ్ల యొక్క ఎక్కువ కాలం, అవి వడ్డీ రేటు హెచ్చుతగ్గులకు ఎక్కువగా గురవుతాయి. తక్కువ మెచ్యూరిటీ కాలపరిమితి కలిగిన రుణ సాధనాలు వడ్డీ రేటు ప్రమాదాలకు తక్కువగా గురవుతాయి. స్వల్పకాలిక డెట్ సాధనాల్లో ఇన్వెస్ట్ చేయడం వల్ల వడ్డీ రేటు రిస్క్ ను నివారించవచ్చు.

-

ఫ్లోటింగ్ రేట్ బాండ్లు:

పేరు సూచించినట్లుగా, ఫ్లోటింగ్-రేట్ బాండ్లు కాలపరిమితి అంతటా వేరియబుల్ వడ్డీ రేట్లను చెల్లిస్తాయి, ఇవి ఎక్కువగా మార్కెట్ హెచ్చుతగ్గులతో ముడిపడి ఉంటాయి. అందువల్ల, వడ్డీ రేట్లు పెరిగినప్పుడు, రాబడి రేటు పెరుగుతుంది. అయితే, ఈ బాండ్ల ప్రతికూలత ఏమిటంటే, వడ్డీ రేటు తగ్గినప్పుడు, దానితో పాటు రాబడి రేటు కూడా పడిపోతుంది.

-

డైవర్సిఫికేషన్:

ఏదైనా పెట్టుబడిలో రిస్క్ తగ్గించడానికి డైవర్సిఫికేషన్ కీలకం. డెట్ సెక్యూరిటీలలో పెట్టుబడి పెట్టేటప్పుడు, కార్పొరేట్ బాండ్లు వంటి అధిక రాబడినిచ్చే బాండ్లలో పెట్టుబడి పెట్టడం ద్వారా పోర్ట్ఫోలియోను వైవిధ్యపరచవచ్చు, కానీ అవి అధిక క్రెడిట్ రిస్క్తో వస్తాయి.

-

ఐఆర్ ఎఫ్ ల ద్వారా హెడ్జింగ్:

మీరు జి-సెక్ లను కలిగి ఉండి , వడ్డీ రేట్ల పెరుగుదల లేదా బాండ్ ధరల తగ్గుదలను అంచనా వేస్తే, వడ్డీ రేటు రిస్క్ వల్ల కలిగే నష్టాలను నివారించడానికి మీరు వ్యతిరేక వైఖరిని తీసుకోవచ్చు.

-

మెచ్యూరిటీ వరకు బాండ్ను ఉంచడం:

మెచ్యూరిటీ వరకు బాండ్ను కలిగి ఉంటే, మెచ్యూరిటీపై అసలు చెల్లింపుతో పాటు మొత్తం రాబడి సానుకూలంగా ఉంటుంది. మార్కెట్ తిరోగమనం సమయంలో బాండ్ల విక్రయంపై భయాందోళనలకు గురికాకుండా ఉంటే మీ పెట్టుబడులపై వడ్డీరేట్ల ప్రభావాన్ని తగ్గించవచ్చు.

వడ్డీ రేటు రిస్క్ బాండ్ల మాదిరిగానే డెట్ ఫండ్లను ప్రభావితం చేస్తుంది. వడ్డీ రేట్లు పెరిగినప్పుడు, ఫండ్ యొక్క ప్రస్తుత బాండ్ ధర విలువ పడిపోతుంది, ఇది ఫండ్ యొక్క మొత్తం పనితీరును ప్రభావితం చేస్తుంది. ఒక పెట్టుబడిదారుగా, మీరు రుణ సాధనాలతో సంబంధం ఉన్న ఇతర రిస్క్ల గురించి తెలుసుకోవాలి మరియు పెట్టుబడి వ్యవధి, రిస్క్ సామర్థ్యం, రాబడి రేటు మరియు ఇతర అంశాలను దృష్టిలో ఉంచుకుని పెట్టుబడి యొక్క లాభనష్టాలను బేరీజు వేస్తూ సమాచారంతో కూడిన నిర్ణయాలు తీసుకోవాలి.